如果您是一位银行家,无论置身于世界任何一个地方,风险管理这个话题都必定是您最位关心的。自从2008年金融危机,大多数银行家和政府管理者愈发意识到风险管理的重要性。这种环境并未变得更为简单,实际上反而日趋复杂。

监管与审查持续增加,但声誉和收益却仍处在风险之中。市场波动率增大,股东,消费者,商业伙伴以及供应商的需求不断增长(更不用提例如互联网,手机银行等科技),正改变着一家银行必须管理和应对的风险范畴。

伴随着例如多德 - 弗兰克法案(Dodd-Frank Act)以及巴塞尔协议(Basel)III压力测试等新的管理措施被引入,用以保护消费者以及提高金融稳定性,金融机构需要考虑合规成本以及其对影响银行放贷能力和盈利能力的资源的冲击。

调查显示执行风险的担忧以及途径

最近的一项调查(2014年6月)是由经济时报的智库(EIU)负责实施的,对象为比例均衡地来自于北美,欧洲,亚太和其他地区的零售业,商业及投资银行业中的208个风险管理与监管合规经理 。在此与大家分享一些主要的调查结果:

高管一致认为,流动性风险(50%)和信用风险(45%)是他们银行将会在未来三年内面临的最大挑战。零售银行将信用风险列为最大的忧虑,而商业银行和投资银行则分别更加担心市场风险和操作风险。

银行通过内部组织结构来管理风险的方式也各不相同,最大比例(38%)的高管团队说,他们依靠独立的分析团队,结合分析和风险的专业知识,将重点放在风险管理的特定区域。这一做法已被证明是有效的,因为它通过将风险划分为定义明确的类别并将其分配至相关专家的手中,充分地利用专业化的好处。

每一个接受调查的金融服务公司都声称提供全面的风险概况是优先事项之一,绝大多数(81%)的高管表示他们定期向董事会和高级管理层提供关于机构风险状况的全面数据。另外15%的高管则表示他们希望在未来三年内实现这一目标。

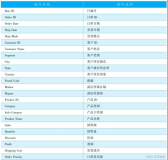

有趣的是,出色的风险管理表现与大数据工具的使用有一定关系。正如下面的图表显示,有中等以上的风险控制/缓解表现的银行更可能是正在或者计划在三年内使用基础大数据工具(65%比7%)和高级大数据工具(64%比8%)。

同时,调查发现缺乏数据是提高风险管理成果的最大障碍。半数以上的高管(51%)认为缺乏足够的数据来支持稳健的风险管理是提高风险结果的两个最大障碍之一。另一挑战则是从现有的风险数据中提取可操作情报。

调查结果要点

调查发现的关键点包括:

流动性和信用风险是银行风险及合规经理的首要关注点。这可能反映了继2008年金融危机后,同业银行以及贷款风险中风险暴露增加。

企业范围内的方法被认为是用以满足流动性要求,预测市场趋势,防范信贷和贷款违约的最有效的风险管理策略。

在企业层面的风险管理集中化可以捕捉到伴随着大数据分析工具的大量使用而日益重要的规模经济。 这些工具能够帮助更好地实时解释外部事件,更精确地模拟风险场景,并自动生成合规性数据。

将新颖的和不同的数据源 -- 从24/7移动设备的传感器数据到社交媒体内容-集成到传统风险管理框架之中的大数据应用将有可能因为那些数据源的价值,容量和速度的增加而获得支持。

原文发布时间为:2015-07-23

本文来自云栖社区合作伙伴“大数据文摘”,了解相关信息可以关注“BigDataDigest”微信公众号